Долженко Д. А.,

ведущий юрист

ООО «Актуальный менеджмент»

Кому ждать выездную

налоговую проверку в 2017 году?

Риск налоговой проверки возможно минимизировать: не осуществлять взаимодействие с фирмами-«однодневками», посредниками без экономической выгоды. Но полностью исключить ее возможность нельзя.

Традиционно в зону риска входят те налогоплательщики, которые ведут бизнес с высоким риском. Такие риски установлены в приказе ФНС России от 30.05.2007 № ММ-3-06/333@ (ред. от 10.05.2012):

1. Налоговая нагрузка у данного налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности).

2. Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов.

3. Отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период.

4. Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

5. Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации.

6. Неоднократное приближение к предельному значению установленных Налоговым кодексом Российской Федерации величин показателей, предоставляющих право налогоплательщикам применять специальные налоговые режимы.

7. Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год.

8. Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

9. Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, и(или) непредставление налоговому органу запрашиваемых документов, и(или) наличие информации об их уничтожении, порче и т. п.

10. Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами).

11. Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

12. Ведение финансово-хозяйственной деятельности с высоким налоговым риском.

ПОЛЕЗНО ЗНАТЬ

Выездная проверка заканчивается составлением справки. После этого инспекторы снимут организацию с учета по месту нахождения закрываемого филиала (представительства) или иного обособленного подразделения.

При оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, налогоплательщику рекомендуется исследовать следующие признаки:

- отсутствие личных контактов руководства (уполномоченных должностных лиц) компании-поставщика и руководства (уполномоченных должностных лиц) компании-покупателя при обсуждении условий поставок, а также при подписании договоров;

- отсутствие документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- отсутствие документального подтверждения полномочий представителя контрагента, копий документа, удостоверяющего его личность;

- отсутствие информации о фактическом местонахождении контрагента, а также о местонахождении складских и/или производственных и/или торговых площадей;

- отсутствие информации о способе получения сведений о контрагенте (нет рекламы в СМИ, нет рекомендаций партнеров или других лиц, нет сайта контрагента и т. п.). При этом негативность данного признака усугубляется наличием доступной информации (например, в СМИ, наружная реклама, интернет-сайты и т. д.) о других участниках рынка (в том числе производителях) идентичных (аналогичных) товаров (работ, услуг), в том числе предлагающих свои товары (работы, услуги) по более низким ценам;

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ (общий доступ, официальный сайт ФНС России www.n alog.ru).

В отношении представления пояснений следует обратить внимание на поправки, которые были приняты в 2016 году. Если при камеральной проверке налоговый орган запросит пояснения у лица, обязанного сдавать электронную декларацию по НДС, направлять их можно будет только в электронной форме по ТКС. Формат установит ФНС. Пояснения на бумажном носителе не будут считаться представленными. Следовательно, если налогоплательщик представит пояснения по почте, они не будут считаться полученными, и налоговый орган может назначить выездную налоговую проверку.

ПОЛЕЗНО ЗНАТЬ

Налогоплательщик в течение десяти дней с момента истечения срока проведения дополнительных мероприятий налогового контроля имеет право представить свои письменные возражения на результаты этих мероприятий.

Есть также признаки, на которые обращают особое внимание налоговые органы во время работы компании:

1. Компания активно участвует во внешнеторговой деятельности. При этом согласно представленной бухгалтерской отчетности движения и остатков денег на расчетных счетах компании нет или они меньше, чем стоимость товаров, либо отчетность не представляется.

2. Компания предъявляет к возмещению значительные суммы налогов.

3. Компания часто «теряет» первичные документы. При этом «потерянные» документы долго или вообще не восстанавливаются.

4. Неритмичный характер бизнеса компании.

5. Компания проводит единичные непрофильные операции.

6. Компания использует нестандартные средства расчета (вексель, бартер, уступка прав требования).

7. Компания применяет нерыночные цены или же цены сильно колеблются.

8. Отсутствие экономической целесообразности операции.

9. У компании отсутствуют основные средства, необходимые для деятельности (транспорт, склад, торговые точки и т. п.).

10. Налогоплательщик после блокировки его счетов в одном банке открыл новый счет в другом банке.

11. Сумма сделок, информацию о которых можно получить из электронных книг покупок и продаж и других внешних источников, превышает выручку от реализации по данным отчетности компании.

12. Сумма реализации по данным декларации по налогу на прибыль меньше значения аналогичного показателя по данным бухгалтерской отчетности.

13. Компания представляет нулевую отчетность при наличии сведений о покупке-продаже недвижимости, транспорта, реализации алкоголя, осуществлении экспортно-импортных операций.

Таким образом, для того чтобы избежать налоговой проверки, целесообразно исключить критерии налогового риска.

Кто определяет критерии налогового риска?

ФНС России по результатам контрольной работы, с учетом досудебного урегулирования споров с налогоплательщиками и сложившейся арбитражной практики, определяет наиболее распространенные способы ведения финансово-хозяйственной деятельности с высоким налоговым риском, направленные на получение необоснованной налоговой выгоды.

ПОЛЕЗНО ЗНАТЬ

Информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском размещается на официальном сайте ФНС России www.nalog.ru в разделе «Общедоступные критерии самостоятельной оценки рисков».

Что кардинально изменится в выездных налоговых проверках с 2017 года?

1. В 2017 году администрирование страховых взносов входит в сферу регулирования налоговых органов. Однако они будут проверять те взносы, которые начисляются с 2017 года.

Налоговые органы будут проводить:

- камеральные проверки правильности и обоснованности расходов страхователя на выплату страхового обеспечения при рассмотрении обращения страхователя о выделении необходимых средств на выплату страхового обеспечения;

- камеральные проверки расходов страхователя на выплату страхового обеспечения, отраженных в расчете по страховым взносам, представляемом в налоговые органы;

- выездные проверки правильности расходов страхователя на выплату страхового обеспечения одновременно с выездными проверками, проводимыми налоговым органом по вопросам правильности исчисления, полноты и своевременности уплаты (перечисления) страховых взносов в соответствии с законодательством Российской Федерации о налогах и сборах (Информация ФСС РФ).

ПЕРВОИСТОЧНИК

Проводя камеральную проверку расчета по страховым взносам, инспекция сможет истребовать у юрлица сведения и документы, которые подтверждают обоснованность отражения сумм, не подлежащих обложению взносами, а также сведения и документы, которые подтверждают обоснованность применения пониженных тарифов взносов.

2. Инспекторы смогут доначислять взносы, если отчисления по ним будут меньше НДФЛ. Поэтому в зону риска попадут компании, у которых будут выявлены значительные расхождения по базам для НДФЛ и страховых взносов.

3. В 2017 году инспекторы в рамках одной выездной налоговой проверки смогут осуществить проверку всех видов фискальных платежей, установленных НК РФ (включая страховые взносы), и, соответственно, сделать доначисления по ним.

4. С 01 июля 2016 года инспектор неправомочен запросить документы, которые он может получить от других государственных структур.

5. С 2017 года налоговый орган будет также проверять иностранные интернет-компании, которые осуществляют услуги для юридических и физических лиц. Такие компании должны будут встать на налоговый учет и подавать декларации, а следовательно, налоговый орган сможет проводить выездные и камеральные проверки.

Что ищут налоговики?

Традиционно налоговые органы проверяют сделки налогоплательщика на предмет получения необоснованной налоговой выгоды.

Под налоговой выгодой понимается уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

Налоговая выгода может быть признана необоснованной, в частности, в случаях, если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера).

Приведем схему необоснованной налоговой выгоды.

Полученная необоснованная налоговая выгода

О необоснованности налоговой выгоды могут также свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии следующих обстоятельств:

- невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуется совершение и учет иных хозяйственных операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

ПОЛЕЗНО ЗНАТЬ

ФНС ожидаемо будут стараться выявить возможные факты недобросовестности сторон сделки и, выявив такие факты, контролировать цены и определять размер полученной налогоплательщиками необоснованной налоговой выгоды.

ПРИМЕР ИЗ СУДЕБНОЙ ПРАКТИКИ

Налоговые органы могут выявить отсутствие реально оказанных услуг и выполненных работ. В качестве примера можно назвать Определение Верховного суда РФ от 10.10.2016 № 309-КГ16-10785 . В данном решении суд установил, что отношения со спорными контрагентами использовались заявителем лишь в качестве дополнительных звеньев последовательности действий, целью которых являлось получение необоснованной налоговой выгоды в виде возмещения НДС и принятия расходов по налогу на прибыль. Доказательств фактического оказания услуг, выполнения работ данными контрагентами не подтверждено ни документами, ни контрольными мероприятиями. Еще один пример необоснованной налоговой выгоды нашел отражение в постановлении Арбитражного суда Восточно-Сибирского округа от 21.09.2016 № Ф02-4850/2016 . Суд установил, что представленные обществом документы содержат недостоверные сведения, а согласованные действия общества и его контрагентов направлены на получение необоснованной налоговой выгоды; а кроме того, невыполнение предложения не влечет правовых последствий для общества, так как не содержит властных распорядительных, обязательных указаний.

ПОЛЕЗНО ЗНАТЬ

Низкая рентабельность как риск проверки – вообще не стопроцентное свидетельство нечистых помыслов руководителей компании. Она может быть обусловлена, к примеру, маркетинговой политикой.

В рамках необоснованной налоговой выгоды ИФНС проверяет взаимоотношения с фирмами-«однодневками». Доказывают связи с фирмами-«однодневками» по наличию признаков рисков, которые установлены в концепции выездных налоговых проверок.

ПРИМЕР ИЗ СУДЕБНОЙ ПРАКТИКИ

В постановлении Девятого арбитражного апелляционного суда от 04.03.2016 № 09АП-2367/2016 суд пришел к выводу о наличии связей с фирмами-«однодневками». Согласно банковской выписке по расчетным счетам ООО «Примера» установлено, что ООО «Примера» производило перечисление за транспортные услуги в адрес организаций, имеющих признаки фирм-«однодневок» (отсутствует трудовой персонал, руководители являются «массовыми»), а именно: ООО «Простор», ООО «Эксполайн», ООО «Дорис». От УВД по ЦАО ГУ МВД России по г. Москве налоговым органом получены объяснения генерального директора ООО «Инвестпроект» С. В. Клюевой, которая сообщила о непричастности к деятельности ООО «Инвестпроект», данная организация ей не знакома, в период 2010–2012 гг. она работала в магазине «Перекресток» продавцом, также указала, что в 2008 году потеряла паспорт. По данному поводу она писала заявление в органы внутренних дел. Спустя некоторое время паспорт обнаружила в почтовом ящике. Также С. В. Клюева пояснила, что никогда от имени юридических лиц никакой деятельности не вела.

ПОЛЕЗНО ЗНАТЬ

Немаловажным критерием для определения целесообразности включения налогоплательщика в план выездных налоговых проверок является рентабельность. Понятно, что чем выше этот показатель рентабельности, тем эффективнее деятельность организации. Полученные данные сравниваются со средними показателями по основному виду деятельности налогоплательщика. Существенным отклонением в сторону уменьшения считается 10% от среднеотраслевого значения.

Аналогичная связь с фирмами-«однодневками» была выявлена в постановлении Девятого арбитражного апелляционного суда от 20.03.2014 № 09АП-5428/14 . Налоговый орган указывает, что налогоплательщик и ЗАО «УК ЖКХ Монолит» являются взаимозависимыми лицами, а схема взаимоотношений между ними построена с целью получения необоснованной налоговой выгоды и вывода денежных средств через фирмы-«однодневки». При этом указываются всего лишь два основания для признания налогоплательщика взаимозависимым с его контрагентом: налогоплательщик, по мнению заинтересованного лица, находится в подчинении ГУ «ИС района Новокосино», руководителем которого являлся Дукман Владимир Андреевич, владеющий 36% акций ЗАО «УК ЖКХ Монолит», и сотрудники ДЕЗ Абдикеева Елена Александровна и Ломакина Татьяна Степановна, владели долями по 5% акций ЗАО «УК ЖКХ Монолит».

Кроме того, на практике налоговые органы ищут возможности доначисления налогов расчетным путем. Это возможно, если, например, налогоплательщик не представит документы для проведения налогового контроля. В определении Верховного суда РФ от 25.01.2016 № 302-КГ15-17939 суд отказал в оспаривании решения ИФНС. Общество с ограниченной ответственностью «ВостСибНефть» обратилось в суд с заявлением об оспаривании решения инспекции в отношении доначисления налога на прибыль организаций в сумме 1 438 350 руб., налога на добавленную стоимость в сумме 50 551 506 руб., начисления пеней по указанным налогам в общей сумме 16 787 759 руб. 28 коп., привлечения к ответственности по п. 1 ст. 122 Налогового кодекса в виде штрафа в общей сумме 4 288 131 руб. 93 коп. Точку поставил Верховный суд, указав на вину самого заявителя, не представившего первичных и иных документов для проверки правильности исчисления и своевременности уплаты налогов. Следовательно, по мнению суда, доначисление налогов правомерно.

Таким образом, очень часто налоговый орган ищет именно необоснованную налоговую выгоду. Доказательства могут быть различны:

- сделки с взаимозависимыми лицами;

- отсутствие документов;

- регистрация по адресу массовой регистрации, массовый учредитель и генеральный директор;

- работа с фирмами-«однодневками», не расположенными по юридическому адресу, и др.

ПОЛЕЗНО ЗНАТЬ

Что до среднеотраслевых нагрузки и рентабельности, то, по сути, эти критерии представляют собой кокетливый фиговый лист, прикрывающий... Что именно, можно узнать, ознакомившись с перепиской участников раздела выездных проверок форума работников налоговых органов, где они в непринужденной неофициальной атмосфере и не особо стесняясь в выражениях, обсуждают свою тяжкую долю.

Мораторий на проверки – прошел один год

В 2015 году активно обсуждалась тема установления моратория на проверки. Многие ожидали именно послаблений в части налоговых проверок. Но сегодня видно, что эти ожидания не оправдались.

Во-первых, мораторий на проверки не коснулся в целом именно налоговых проверок. А судебная практика говорит о том, что проверки компаний ведутся и компаниям и предпринимателям доначисляются налоги и сборы.

Во-вторых, многие субъекты малого предпринимательства просто боятся использовать механизм моратория. Дело в том, что необходимо написать заявление об исключении из проверок, то есть мораторий не действует автоматически. Юридическое лицо, индивидуальный предприниматель вправе подать в орган государственного контроля (надзора), орган муниципального контроля заявление об исключении из ежегодного плана проведения плановых проверок проверки в отношении них, если полагают, что проверка включена в ежегодный план проведения плановых проверок в нарушение положений настоящей статьи. Порядок подачи заявления, перечень прилагаемых к нему документов, подтверждающих отнесение юридического лица, индивидуального предпринимателя к субъектам малого предпринимательства, порядок рассмотрения этого заявления, обжалования включения проверки в ежегодный план проведения плановых проверок, а также исключения соответствующей проверки из ежегодного плана проведения плановых проверок определяются Правительством Российской Федерации. И многие компании и предприниматели опасаются именно того, что это вызовет дополнительные вопросы у проверяющих. Поскольку автоматического исключения субъектов малого предпринимательства из плана проверок не происходит, то многие компании и предприниматели не знают, каким образом применять данный механизм и как снизить риски налоговых проверок.

В-третьих, мораторий на плановые проверки не получил распространение в отношении юридических лиц и индивидуальных предпринимателей, осуществляющих деятельность в социальной сфере, а также сферах здравоохранения, образования, теплоснабжения, электроэнергетики, энергосбережения и повышения энергетической эффективности. В отношении этих лиц плановые проверки могут проводиться два и более раз в течение трех лет.

В этой связи многие компании и предприниматели не почувствовали на себе действие моратория, не поняли, что они больше защищены со стороны государства и могут спокойно пережить кризисные явления в экономике.

В заключение нужно отметить, что риски налоговых проверок в 2017 году не снизятся. Также необходимо быть готовыми к изменениям, самостоятельно проводить контроль и проверку контрагентов, с которыми заключаются договоры. Какие еще можно дать рекомендации? Необходимо более тщательно проверять контрагентов, а также отслеживать «громкие дела» на предмет оценки налоговых рисков.

Что будут искать инспекторы во время налоговой проверки 2017. Чек-лист, который поможет подготовиться к проверкам бизнеса.

Приоритетными направлениями налоговой политики Российской Федерации на 2016 год и плановый период 2017 и 2018 годов являются недопущение повышения налоговой нагрузки и одновременное увеличение поступлений налогов в бюджет. В связи с этим налоговые проверки не то чтобы станут реже - они будут всеобъемлющие и дотошные. Тем более что инструментов для сбора оснований для их проведения у инспекторов стало еще больше. Итак, что же будут искать налоговики в 2017 году.

На что обратят внимание во время налоговой проверки

Регистрация и постановка на учет в фондах

Первое, что проверяют на налоговой проверке - все ли предприятия зарегистрированы. Если используются печати, бланки, формы несуществующих компаний, это будет квалифицировано по статье 171 УК РФ как «Незаконное предпринимательство», максимальное наказание - 5 лет лишения свободы. С 1 января 2017 года к ФНС России переходят функции контроля за правильностью исчисления и своевременной уплатой страховых взносов в ПФР, ФСС и ФФОМС. Теперь такой контроль будет осуществляться по общим правилам проведения налоговых проверок и регулироваться Налоговым кодексом РФ. Но периоды, истекшие до 2017 года, будут проверяться по старым правилам органами ПФР, ФСС РФ. В рамках выездных проверок налоговики проверят и уплату налогов, и страховых взносов. Ожидается, что сборы страховых взносов увеличатся за счет передачи таких полномочий ФНС, так как налоговики уже давно выработали методику взыскания недоимок, в том числе путем запугивания (см. как подготовиться к налоговое проверке ).

«Левые» фирмы

Во время налоговой проверки в 2017 году существуют риски применения статьи 173.1 «Незаконное образование (создание, реорганизация) юридического лица» и 173.2 «Незаконное использование документов для образования (создания, реорганизации) юридического лица» УК РФ. Максимальное наказание по 173.1 - до 5 лет лишения свободы.

Признаки обналичивания через подставные компании

Легальность заработных плат, налоги и взносы с них

Трудно доказуемое нарушение. Так как при разрешении дел о выплатах конвертных зарплат сотрудникам в судебном порядке, арбитры принимают во внимание только конкретные суммы «серых» зарплат, с которых можно доначислить соответствующие взносы. Если сотрудник будет говорить, что ему когда-то работодатель выплачивал около 3000 руб. наличкой, то такие показания в суде приняты не будут. Однако ревизоры попытаются привлечь компанию к ответственности по статье 199.1 УК «Неисполнение обязанности налогового агента» до 6 лет лишения свободы и естественно недоимки, пени, штрафы.

Нелегальные нелицензионные программы

Любимая тема оперативников и следователей во время налоговых проверок в 2017 году. Статья 146 УК - до 6 лет со штрафом в полмиллиона.

Как подготовиться к налоговой проверке 2017. Чек-лист

Советую бизнесменам еще до начала ревизии самостоятельно оценить риски привлечения своей компании к ответственности.

Минимальный проверочный список должен содержать в себе:

- Проверьте наличие папок и документов в них по следующим блокам:

- банковские документы;

- кассовые документы;

- договоры;

- кадровые документы;

- документы общего характера (учредительные документы, аренда, коммуналка, прочие);

- документы на основные средства и нематериальные активы;

- книги и журналы.

- Возьмите все выписки по банку.

- Возьмите любую выписку по банку за любой день.

- Возьмите любую операцию, отраженную в банковской выписке.

- Потребуйте все документы по данной операции. Пройдитесь по всей цепочке движения документов и денег, имеющих отношение к данной операции: договор, счет, счет-фактура, накладные, товарные чеки и так далее - смотрите абсолютно все первичные документы по данной цепочке.

- Если это была операция на покупку оргтехники, проверьте физическое наличие оргтехники, паспорта на нее, накладные или товарные чеки, счета, счета-фактуры, акты ввода в эксплуатацию, проводки по бухгалтерии, амортизацию и так далее.

- Затем проверяйте отчетность. Отчетность перед государством рекомендую проверить за последние три года.

- Убедитесь в физическом наличии отчетности, ее стыковке между собой, документах подтверждающих платежи государству.

- Проверьте прочие документы: передвигайтесь по офису от одного рабочего места к другому, берите первый попавшийся документ на столе, спрашивайте: «что это?», «где это должно лежать?», и пусть сотрудник назовет это, положит это на место или выбросит в мусорную корзину, если это не нужно.

- Записывайте все недостатки, чтобы потом составить программу по их устранению. Дополнительно пригласите опытного бухгалтера (не аудитора, для этого есть свои причины) и пусть он проверит отчетность и ведение регистров.

Обязательно проверьте, чтобы каждое предприятие (ИП), используемое вами в бизнесе, соответствовало признакам добросовестности и самостоятельности. Соберите базовый пакет документов для подтверждения проверки контрагента: запросите копии учредительных документов, паспортов первых лиц компании, оттиски печатей и образцы подписей и т.п.

Проведя юридическую диагностику компании, вы будете готовы к настоящей налоговой проверке и в 2017 году и в любое время.

14.12.2016

Налоговые проверки в 2017 году

Налоговые проверки 2017: изменения, новые правила

Новые правила по налоговым проверкам 2017: с чем связаны изменения

ФНС России опубликовала на nalog.ru "Налоговый паспорт" каждого региона и статистику по недоимке компаний в целом по стране. Долги выросли как никогда в последние годы. Из-за этого налоговикам поставлена задача в быстрейшее время снизить сумму задолженности компаний. Наступать будут со всех сторон.

Давайте разберемся, какими станут налоговые проверки 2017, к каким изменениям, новым правилам вам стоит подготовиться.

Камеральные и выездные налоговые проверки в 2017 году

Налоговые проверки 2017 будут опаснее - инспекторы стараются все больше и больше доначислить не только на выездных ревизиях, но и на камеральных. Особое внимание на всех проверках будут обращать на сделки с однодневками. Об этом сообщают опрошенные нами налоговики. У компании запросят пояснения или документы по таким сделкам. А некоторые инспекции сразу требуют убрать расходы и вычеты, если контрагент числится в базе однодневок. Есть еще новые тенденции в ближайших проверках.

Частые камералки. Проводят углубленные камералки инспекторы теперь на 20 процентов чаще, чем год назад. Значит, растет и вероятность того, что от вас затребуют пояснения или документы для углубленной ревизии и более крупных доначислений, чем раньше. Так, за год резко возросла средняя цена одной результативной камералки - до 58 тыс. руб. Это на 39 процентов больше, чем в прошлом году (41 700 руб.). Налоговики сообщают, что начисления увеличились из-за камералок по НДС - программа ФНС теперь автоматически выявляет расхождения у поставщика и покупателя. В то же время доля результативных камералок пока стоит на месте - 5 процентов.

Дорогие выездные проверки. С каждым годом инспекторы все реже и реже приходят к компаниям - за девять месяцев 2016 года налоговики проверили 17 362 организации, а год назад - 19 749. Но избежать претензий практически никому не удается - 99,3 процента выездных проверок, как и раньше, заканчиваются доначислениями. Почти наполовину - на 45 процентов - возросла средняя цена выездной проверки. По данным за девять месяцев 2016 года, она составляет 14 605 000 руб., а год назад налоговики начисляли гораздо меньше - 10 044 000 руб. Но в вашем регионе цена может отличаться. К примеру, в Москве это 41,6 млн руб., в Санкт-Петербурге - 71,8 млн руб., а в Краснодарском крае - 4,9 млн руб.

Все это говорит о том, что налоговики еще более точно планируют ревизии. Не станут исключением и налоговые проверки 2017. Изменения, новые правила позволяют выбирать потенциальных нарушителей при помощи системы АСК НДС-2. В 2017 году налоговики будут планировать выездные проверки прежде всего на основе разрывов, которые программа выявила в декларациях по НДС.

В 2017 году налоговики также планируют комплексные проверки взаимозависимых компаний. То есть хотят проверять сразу всю группу таких организаций. Так инспекторы смогут проанализировать сделки между зависимыми контрагентами, выявить дробление бизнеса, в том числе проведенное с целью остаться на упрощенке.

Но самые опасные проверки по-прежнему те, которые налоговики проводят совместно с полицией. За девять месяцев 2016 года налоговики провели 4623 совместные проверки. Цена ревизии составила 25 428 000 руб. Это на 20 процентов больше, чем в 2015 году.

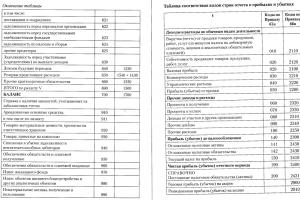

Среднюю цену выездной и камеральной проверки в вашем регионе вы можете посмотреть в таблице (ниже).

Новые проверки взносов. Налоговики будут проверять взносы . Но начинать инспекторы будут не с выездных проверок. Сначала будет работа теми же методами, что по НДФЛ (письмо ФНС России от 20 октября 2016 г. № ЗН-18-1/1103). То есть налоговики станут запрашивать пояснения о низкой зарплате , вызывать на зарплатные комиссии, включать в план проверок те компании, которые подозревают в занижении базы по НДФЛ и взносам.

Выездные проверки ИФНС на 2017 год: план и график проверок

В отличие от других ведомств (например, фондов) налоговые инспекторы не публикуют план и график проверок на предстоящий год.

О неналоговых проверках можно узнать на сайте Генпрокуратуры. В специальной форме нужно указать основые данные о (компании ОГРН, ИНН, наименование), и сервис покажет, кто, когда и как часто будет проверять. План-график на 2017 год должен появиться в ближайшее время.

Взыскание долгов по налогам в 2017 году

Как выросли долги по налогам. Согласно официальной статистике ФНС России по всем основным налогам - прибыль, НДС, НДФЛ - в бюджет поступило денег в среднем на 5 процентов больше, чем в прошлом году. Падение платежей зафиксировано лишь по НДПИ, и совсем незначительно (на 2%) снизились суммы имущественных налогов. Но вместе с тем налоговые долги компаний растут во всех регионах страны. Получается, что в этом году компании заплатили больше, чем год назад, но при этом остались должны бюджету больше, чем в прошлом году.

По данным на сайте nalog.ru, с 1 января по 1 сентября 2016 года задолженность увеличилась на 16 процентов. За последнее пятилетие такого резкого скачка не случалось ни разу. Поэтому во всех регионах налоговики начали усиленные меры по взысканию недоимки. Особенно это ощутят на себе компании в Москве, Московской области, Санкт-Петербурге, Кабардино-Балкарской Республике и Краснодарском крае - здесь самые крупные долги.

Как ИФНС будет взыскивать долги. Во-первых, компанию вызовут на комиссию по долгам. Многие компании еще до комиссии или сразу после нее перечисляют в бюджет часть задолженности, чтобы убедить налоговиков в своей добросовестности. Можно также согласовать с налоговиками график постепенной уплаты долгов. Во-вторых, снимут со счетов в банках. В том числе если после комиссии налоговики не получат результатов. Если денег на счете недостаточно, взыщут долги за счет имущества. В-третьих, попробуют взыскать долги с новой компании, если бизнес перевели на нее. Либо лично с директора, если компания в результате больших долгов стала банкротом.

И в-четвертых, потребуют уточненки. Раньше инспекторы нередко просили компанию сдать уточненку и уменьшить сумму налога до той, которую она по факту уплатила, чтобы не числилось долгов. Теперь руководство службы запрещает так манипулировать с уточненками. Поэтому такие требования на местах возможны не часто. Но по 6-НДФЛ уточненки попросят. В этом году, как утверждают инспекторы, долги по НДФЛ увеличились из-за ошибок в 6-НДФЛ. Убрать недоимку и пени можно уточненкой.

Совет

Безопасную налоговую нагрузку по отраслям в вашем регионе смотрите на сайте ФНС nalog.ru в разделе «Статистика и аналитика» >«Налоговая аналитика» > «Налоговые паспорта»

Борьба с убытками и низкой налоговой нагрузкой в 2017 году

Усилить работу убыточных комиссий - тоже одна из главных задач у налоговиков в конце этого года и в начале 2017-го. Об этом нам стало известно из письма одного регионального УФНС. Причем на комиссиях инспекторы будут обрабатывать не только убыточные компании, но и те, у кого суммы налогов к уплате ниже среднеотраслевых по региону. Если вызовут, то потребуют сдать уточненку по прибыли за девять месяцев и убрать убыток. А в декларации за 2016 год - отразить сумму налога к уплате, приближенную к безопасному показателю налоговой нагрузки в вашем регионе.

Безопаснее сходить в инспекцию и объяснить, как планируете выходить из убыточной или низкоприбыльной ситуации . Низкую нагрузку можно обосновать тем, что снизились продажи, выросли расходы и т. д.

Если проигнорировать вызов на комиссию, есть риск выездной проверки и усиленных камералок. А на проверках разбираться с убытком будут тщательнее. Об этом свидетельствует и статистика ФНС. Так, по итогам 9 месяцев 2016 года на комиссиях налоговики сняли убытков на 50 млрд руб. меньше, чем на проверках. А на проверках уменьшили убытков на общую сумму 358,8 млрд руб. - это в два раза больше, чем в аналогичном периоде прошлого года (179,4 млрд руб.).

Важно!

Как еще борются с убытками

С 1 января изменятся правила переноса убытков на будущее. Сейчас компании вправе списывать убыток прошлых лет без ограничения по сумме. С 2017 года учесть можно будет убыток на сумму не более 50 процентов налоговой базы текущего периода. Это ограничение вводят для всех убытков, которые возникли с 2007 года. Например, на 1 января 2017 года у компании есть несписанный убыток - 700 000 руб. Налоговая база (прибыль) за I квартал 2017 года равна 500 000 руб. Следовательно, в I квартале 2017 года можно учесть убыток в сумме 250 000 руб. (500 000 руб. × 50%). Остальные 450 000 руб. (700 000 – 250 000) компания будет переносить на следующие периоды.

Если компания по итогам отчетного периода получила убыток, то списать убытки прошлых лет нельзя. Учесть их получится, только когда появится прибыль. И не более 50 процентов от налоговой базы

Сколько ИФНС доначисляет на проверках (данные за 9 месяцев 2016 года)

|

Выберите свой субъект РФ |

Средняя цена камералки (руб.) |

Средняя цена выездной проверки (руб.) |

|

Центральный федеральный округ |

||

|

г. Москва |

||

|

Белгородская область |

||

|

Брянская область |

||

|

Владимирская область |

||

|

Воронежская область |

||

|

Ивановская область |

||

|

Калужская область |

||

|

Костромская область |

||

|

Курская область |

||

|

Липецкая область |

||

|

Московская область |

||

|

Орловская область |

||

|

Рязанская область |

||

|

Смоленская область |

||

|

Тамбовская область |

||

|

Тверская область |

||

|

Тульская область |

||

|

Ярославская область |

||

|

Северо-Западный федеральный округ |

||

|

г. Санкт-Петербург |

||

|

Республика Карелия |

||

|

Республика Коми |

||

|

Архангельская область и Ненецкий автономный округ |

||

|

Вологодская область |

||

|

Калининградская область |

||

|

Ленинградская область |

||

|

Мурманская область |

||

|

Новгородская область |

||

|

Псковская область |

||

|

Северо-Кавказский федеральный округ |

||

|

Республика Дагестан |

||

|

Республика Ингушетия |

||

|

Кабардино-Балкарская Республика |

||

|

Карачаево-Черкесская Республика |

||

|

Республика Северная Осетия-Алания |

||

|

Чеченская Республика |

||

|

Ставропольский край |

||

|

Южный федеральный округ |

||

|

Республика Адыгея |

||

|

Республика Калмыкия |

||

|

Республика Крым |

||

|

Краснодарский край |

||

|

Астраханская область |

||

|

Волгоградская область |

||

|

Ростовская область |

||

|

г. Севастополь |

||

|

Приволжский федеральный округ |

||

|

Республика Башкортостан |

||

|

Республика Марий-Эл |

||

|

Республика Мордовия |

||

|

Республика Татарстан |

||

|

Удмуртская Республика |

||

|

Чувашская Республика |

||

|

Кировская область |

||

|

Нижегородская область |

||

|

Оренбургская область |

||

|

Пензенская область |

||

|

Пермский край |

||

|

Самарская область |

||

|

Саратовская область |

||

|

Ульяновская область |

||

|

Уральский федеральный округ |

||

|

Курганская область |

||

|

Свердловская область |

||

|

Тюменская область |

||

|

Челябинская область |

||

|

Ханты-Мансийский автономный округ-Югра |

||

|

Ямало-Ненецкий автономный округ |

||

|

Сибирский федеральный округ |

||

|

Республика Алтай |

||

|

Республика Бурятия |

||

|

Республика Тыва |

||

|

Республика Хакасия |

||

|

Алтайский край |

||

|

Красноярский край |

||

|

Иркутская область |

||

|

Кемеровская область |

||

|

Новосибирская область |

||

|

Омская область |

||

|

Томская область |

||

|

Забайкальский край |

||

|

Дальневосточный федеральный округ |

||

|

Республика Саха (Якутия) |

||

|

Приморский край |

||

|

Хабаровский край |

||

|

Амурская область |

||

|

Камчатский край |

||

|

Магаданская область |

||

|

Сахалинская область |

||

|

Еврейская автономная область |

||

|

Чукотский автономный округ |

||

У предпринимателя налоговая проверка зачастую вызывает опасения. Впрочем, любая другая тоже, но к налоговой у всех бизнесменов пристальное внимание, что понятно. Как обычно, они делятся на плановые и внеплановые

По какой причине может быть проведена плановая налоговая проверка?

Порядок проведения плановых проверок регламентирует приказ ФНС России № ММ-3-06/333 от 30 мая 2007 г., которым утверждена единая концепция системы планирования выездных налоговых проверок. Как в ней сказано, «для повышения грамотности налогоплательщиков, укрепления дисциплины, улучшения работы налоговых органов». Основные принципы Концепции таковы:

1. Система планирования проверок едина для налоговых органов.

2. Она должна быть ясна и доступна налогоплательщикам. Для самостоятельной оценки рисков попадания в план налоговых проверок, налогоплательщик может ознакомиться с общедоступными критериями, которые используются налоговыми органами для отбора компаний при проведении выездных налоговых проверок. Всего их 12 .

3. Режим наибольшего благоприятствования для добросовестных плательщиков.

4. В случае обнаружения признаков вероятного совершения нарушения законодательства о налогах и сборах реагирование является своевременным.

5. Наказание недобросовестных налогоплательщиков, если найдены нарушения законодательства о налогах и сборах, является неотвратимым.

6. Выбор объектов, которые попали в план проверок налоговой инспекции (на 2017 год и не только) является обоснованным.

Как узнать о плановой налоговой проверке?

В каком случае налогоплательщик скорее всего попадет в план выездных проверок ИФНС на 2017 год? Это вероятно при условии соответствия компании критериям риска. Если у вас есть опасения, что ваша компания могла попасть в график налоговых проверок на 2017 год, ознакомьтесь с критериями, которые приведены в приложении № 2 к приказу ФНС России № ММ-3-06/333 от 30 мая 2007 г., внимательно.

Велика вероятность попасть в план проверок налоговой инспекции на 2017 год, если:

- На протяжении нескольких налоговых периодов организация отражает в отчетности убытки;

- Компания отражает в налоговой отчетности большие суммы налоговых вычетов;

- Компания может попасть в график проверок налоговой, если величина средней зарплаты за месяц работников компании ниже среднего уровня (размер зарплаты сравнивается с зарплатами по данному экономическому виду в регионе);

- Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг);

- Большой шанс попасть в план выездных налоговых проверок на 2017 год у налогоплательщиков, которые неоднократно были близки к показателям, дающим право применять спецрежим;

- Компания заключает договоры с посредниками и перекупщиками, не имея для этого обоснованных причин;

- Выездные налоговые проверки в 2017 году могут коснуться вашей компании в случае, если вы не предоставили в инспекцию требуемые документы, пояснения о каких-либо несоответствиях в деятельности вашей компании. Возможно у налоговой инспекции есть информация, что какие-либо документы в вашей компании были уничтожены;

- Причиной, когда в вашей компании может быть проведена выездная проверка ИФНС в 2017 году может стать неоднократная «миграция» между налоговыми инспекциями – то есть регулярная смена местонахождения.

Налоговые проверки в 2017 году, список организаций

Некоторые налогоплательщики уверены, что информация о выездных налоговых проверках находится в свободном доступе и опубликована в интернете. В какой-то степени, право так думать им дает привычный уже реестр проверок Генпрокуратуры по контрольным мероприятиям иных ведомств. График проверок налоговой инспекции на 2017 год нельзя найти в едином реестре проверок , опубликованном на официальном сайте Генпрокуратуры РФ.

Налоговиков этот реестр не касается. Да и вбить в строку поисковика запрос «налоговые проверки в 2017 году, список организаций» и достоверно проверить, стоит ли вашей компании готовиться к проверке налоговой инспекции, невозможно. Списка проверок налоговой инспекции на 2017 год нет.

И внеплановые и плановые налоговые проверки на 2017 год проводятся без предварительного ознакомления с ними широкой общественности.

Узнать о графике налоговых проверок могут только определенные предприятия. До 31 декабря на официальном сайте ФНС был опубликован перечень налоговых плановых проверок на 2017 год. Но касается он не всех компаний, а только юридических лиц, осуществляющих госрегулируемые виды деятельности.